09:58 ТОЛЕРАНТНАЯ ЦИВИЛИЗАЦИЯ И КОЛИЧЕСТВЕННАЯ АМОРТИЗАЦИЯ |

|

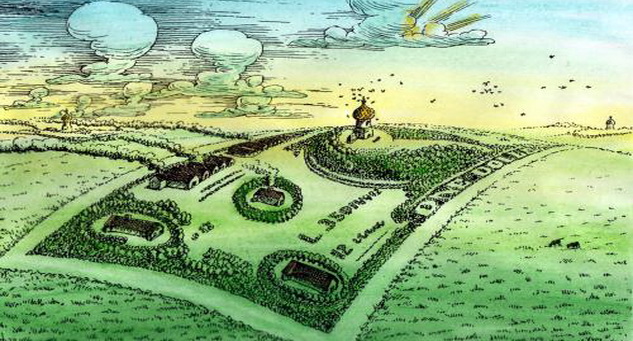

Американским Федрезервом объявлено, что программа QE3, количественного смягчения завершена. За семь лет «послаблений» в экономику США было впрыснуто столько ликвидности, что теперь вашингтонскому Центробанку придётся решать новую задачу, управиться с проблемой избыточного резерва. Действовать финансистам следует не просто пунктуально, а со скрупулёзной точностью, так как права на промах ФРС лишён: на пороге — экономический хаос. Удастся ли это владельцам глобального печатного станка? И какое влияние игры заокеанских финансовых маклеров окажут на российский рубль и экономику?  Федеральная резервная система, которая вскоре будет отмечать свою 101-ю годовщину, решила закрыть QE3. Первоначально общий объем нынешней программы QE равнялся $85 млрд. ежемесячно. На деньги, обеспеченные лишь мощью ВС США, Федрезерв скупал казначейские облигации (treasuries). Почти год ФРС уменьшала объём закупок, который сейчас равен $15 млрд. В ноябре прекращается и он. Но базовая процентная ставка пока законсервирована на уровне 0-0,25%, монетарное стимулирование сохранено. При этом остаётся вопрос: не вернётся ли ФРС к QE, теперь уже 4-й раз? Теоретически это возможно, но лишь в случае очередного серьёзного падения макроэкономических показателей США. Но скорей всего это уже не поможет. Первую QE запустили в 2009-м. Задача — снижение долгосрочных процентных ставок для стимулирования кредитования, и, как следствие, — экономического роста. Федрезерв с 1981-го поддерживает экономику на плаву благодаря кредитному стимулированию спроса. Но с декабря 2008-го учётная ставка достигла нуля, и было решено допечатать доллары, что и окрестили «количественным смягчением».  Однако сейчас возможности печатного станка, запущенного на полную, исчерпаны, кредитный спрос в реальном секторе застыл. Другие попытки пробудить его приносили краткосрочный эффект. Среднестатистическая, — с фиксированным процентом, — ипотечная ставка на 30 лет равна ныне 3,9%. Теперь американский регулятор встретился с другой серьёзной проблемой. Объём активов ФРС равен $4,5 трлн. Шесть лет назад — $800 млрд. Чтобы избежать рецессии необходимо ювелирное избавление регулятором от избыточных сбережений, которых сейчас около $ 2,7 трлн. И резкий выброс их на рынки, переполнив экономику деньгами, просто взорвёт её. Об этом давно предупреждали отдельные эксперты, не прикормленные американскими финансистами. На сегодня избыточные резервы превысили $3трлн. Удастся ли сейчас протиснуться между Сциллой и Харибдой? Тем более, руководство ФРС уже ошибалось, практически став инициатором кризиса 2008-го. Как быстро сейчас ФРС начнёт повышать ставку? Когда приступит к продаже своих активов? Решится ли не погашать их, а просто сокращать баланс и сколько времени на это уйдёт? Ведь резкий выход на рынки с бумагами серьёзно увеличит процентные ставки. И готовы ли рынки к такому шагу, смогут ли они «самоотрегулировать» вполне вероятный спад? Здесь нужна воистину филигранная работа Федрезерва. При этом, довольно опасно и откладывать в долгий ящик продажу облигаций. Возможен перегрев экономики и серьёзный кризис.  Как может повлиять на нашу страну монетарная политика Федрезерва, какие последствия для РФ принесут перемены в ней? Последние годы активы США приобретали всё большую привлекательность, их даже называли «безрисковыми». Такая ситуация порождала отток денег из стран, причисленных к «развивающимся». В это число входит и Россия. Помимо исторических факторов и всего прочего, укрепление доллара, оказывает серьезное давление на сырьевые цены, что вдобавок — минус для российских активов и рубля в частности. Программа стимулирования в целом, конечно же, приводит к укреплению доллара. Однако эксперты не считают это, исключительным основанием для ослабления рубля. Резонов для потери веса целкового немало, но российское финансовое ведомство фундаментальных причин тому не видит. В то же время… Американское агентство S&P «уронило» кредитный рейтинг разом девяти государств еврозоны, включая вторую экономику континента — Францию. И, более того, последняя была «награждена» негативным прогнозом. Это говорит о возможном понижении рейтинга в недалёком будущем. Рейтинги потеряли Австрия и Испания. «Мусорным уровнем» одарены Италия, Кипр, Португалия.  Многие специалисты убеждены, что падение рубля и к евро, и к «вечнозелёному» в ближайшее время продолжится. При этом Российский ЦБ заявляет, что на «тяжесть» национальной валюты сейчас влияют действия американских и европейских монетарных властей. Это наряду с удешевлением нефти не идёт на пользу нашей экономике. С другой стороны, не факт, что реальное обесценение рубля — процесс неуправляемый. Ослабление его в принципе может помочь российской промышленности перейти к устойчивому росту, что сейчас, в условиях частичной изоляции нашей страны, чрезвычайно важно. С другой стороны, сказать однозначно, пойдёт ли столь резкое «похудение» отечественной нацвалюты, — а она за год сбросила треть веса, — на благо внутренним производителям, невозможно. Об этом спорят экономисты, и не могут придти к единому выводу. Рублёвые активы потеряли привлекательность для инвестора, такие вложения грозят девальвацией инвестиций. Импортёрам приходится учитывать последнее в цене. Это подстёгивает инфляцию. Другие эксперты убеждены, что пикирование рубля всё-таки окажет положительное влияние на нашу экономику. Её конкурентоспособность обратно пропорциональна валютному курсу. При этом, в нашей стране значительны золотовалютные резервы. Причём, «золотая» составляющая становится всё выше.  Грозит ли нынешняя ситуация повторением кризиса конца 90-х? Безусловно, снизятся показатели покупательской способности российской заработной платы из-за того, что на сегодняшний момент пока ещё значительна зависимость от импорта. Но как бы то ни было, данная тенденция должна в целом оздоровить нашу экономику. И здесь важно, чтобы заокеанские финансисты-напёстрочники не обвалили целковый слишком резко. Некоторые эксперты убеждены, чтобы достигнуть уровня развития российской экономики десятилетней давности, когда начался экономический рост нашей страны, сегодня курс рубль/доллар должен быть 90 (девяносто) к одному. Хотя, до такого уровня рублю вряд ли дадут упасть, это может привести к целому ряду других негативных факторов. Скорей всего, падение вряд будет ниже черты в 55-60/доллар, а, наиболее вероятно, остановится у полусотенной отметки, причём, в дальнейшем вполне возможна коррекция в район 43-45 рублей. И такое ослабление многие эксперты считают единственным путём к динамическому росту отечественного народного хозяйства. Ведущие финансисты продолжают споры, перепродан ли рубль или, наоборот, доллар. И вообще, у экономистов появилась поговорка, что если валюта так падает, то причины возможно уже не в рубле, а в курсе. И не факт, что при текущем геополитическом обострении в следующем году вместо плавающего курса мы не получим курс фиксированный, причем устанавливаемый не российским Центробанком, а, например, Национальным центром управления обороной РФ. Источник: rb.ru  |

|

|

Среда, 28.01.2026, 05:47

Приветствую Вас, Гость Нашей Планеты