15:20 Зачем России американские облигации |

|

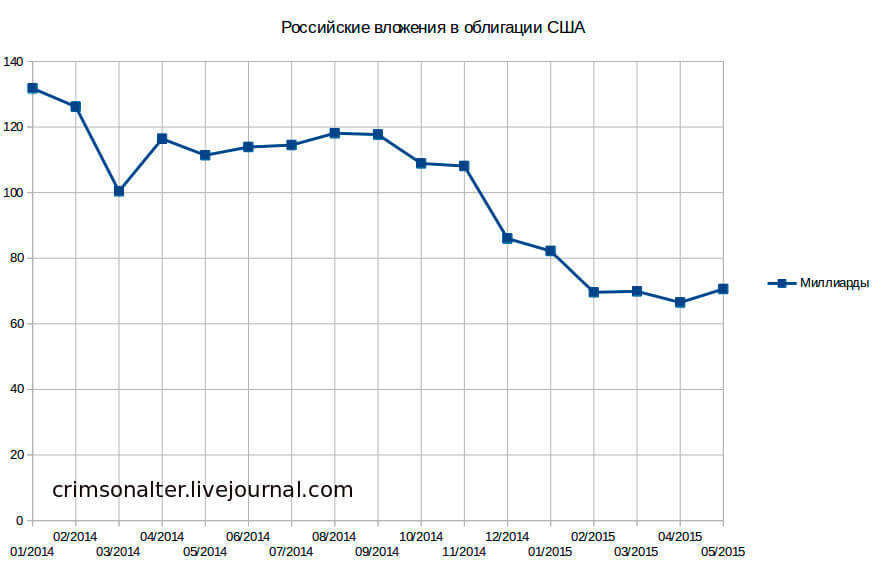

Казначейство США выпустило статистику иностранных владельцев американских государственных облигаций и данные очень обрадовали граждан из секты "Путинслил". Размахивая статистикой о том, что компрадорский режим вложил целых 4 млрд. долларов в облигации США, они привычно делают далеко идущие геополитические выводы. А из-за неудовлетворительной работы пиарщиков ЦБ, значительная часть аудитории просто не понимает, что происходит. Давайте разбираться.  Начнём с самой новости: "Интерфакс: Россия в мае вновь увеличила инвестиции в гособлигации США Россия в мае увеличила вложения в казначейские облигаций США (US Treasuries) на $4,1 млрд., свидетельствуют данные американского Минфина и Федеральной резервной системы, обнародованные в ночь на пятницу. На 31 мая объём гособлигаций США, принадлежащих России, равнялся $70,6 млрд. В списке крупнейших кредиторов США Россия занимает место в конце первой двадцатки." - (http://www.interfax.ru/business/454313). Слово "вновь" в заголовке оставим на совести креаклов из Интерфакса и взглянем на долгосрочную статистику. Давайте посмотрим на график количества американских облигаций принадлежащих различным структурам Российской Федерации за период январь 2014 - май 2015:  Наблюдается абсолютно неоспоримый тренд на снижение, а периоды повышения вложения в американские облигации - а) немногочисленные и б) короткие. Если впадать в истерику каждый раз, когда линия графика ползет вверх, то никаких нервов не хватит. Ещё раз подчеркиваем красным: тренд идёт вниз, без сомнений. Вышеприведенный график нужен для понимания контекста и для понимания "размера" ситуации, о которой мы говорим. Теперь к вопросу о том зачем нам вообще увеличивать вложения в долларовые облигации США, пускай и временно. Дело в рубле. Я до сих пор придерживаюсь формулировки от декабря прошлого года - "российская экономика блюет" так как у неё "долларовая ломка". Российские компании (частные и государственные) набрали валютных кредитов на Западе, но после введения санкций они уже не могли эти кредиты рефинансировать (т.е. брать новые взамен истекающих старых). Ставка наших западных оппонентов была проста: компании должны были выходить на валютный рынок и менять рубли на доллары для того чтобы вернуть кредиты. Таким образом создавалось сильнейшее давление на рубль, которое будучи совмещенным с спекулятивной атакой на него же, привело бы к коллапсу российской валюты. Альтернативные варианты были не сильно лучше: Если ЦБ (как требовали многие) попытался бы любой ценой удержать рубль через продажу золотовалютных резервов, то резервы довольно быстро кончились бы и коллапс (т.е. возвращение к первоначальному варианту) наступил чуть позже. Еще один вариант - массовый дефолт по внешним кредитам со стороны российских компаний - хоть и выглядит привлекательным, но создал бы огромное количество проблем для российской внешнеторговой деятельности (ну например: ок, не платит Роснефть по кредитам, шизопатриотиы в восторге, зато во всех иностранных портах танкеры Роснефти уже ждут судебные приставы. Кому от этого хорошо?). Помимо выкручивания рук валютным спекулянтам (http://politrussia.com/ekonomika/valyutnye-komissary-zashchishchayut-738), Центробакнк применил довольно остроумный способ купирования давления на рубль из-за выплаты кредитов, набранных российскими компаниями. Вместо того чтобы банки/компании покупали доллары за рубли на валютном рынке и дергали курс доллара вверх, им предложили валютный своп - фактически валютный кредит под мизерную ставку в обмен на рублевый залог, что позволило избежать взвинчивания курса, а доллары ЦБ не просто продать на рынке, а одолжить российским компаниям (т.е. использовать на возвратной основе). "Как выглядела схема валютного кредитования экономики до сих пор? Западные банки кредитовали российские, а российские банки кредитовали российские компании. В этой схеме российский банковский сектор выступал просто как посредник между западными банками и российскими компаниями. На выходе получаем схему, в которой в начале "долговой цепи" находятся российские компании, а в конце — западные банки. Фактически действия ЦБ стали ни чем иным, как замыканием на себя цепочки валютного кредитования. Последние 6 месяцев российские банки возвращали долги западным банкам с помощью валюты, одолженной у ЦБ, и теперь уже ЦБ стал выступать в роли конечного валютного кредитора российской экономики, причем по процентным ставкам гораздо более низким, чем те, которые практиковали западные банки. Проблема доступа к валютной ликвидности, о которой нам прожужжали все уши, в значительной степени уже решена: не нужен нам условный Лондон, кому надо, тот возьмёт в долг у российского ЦБ под щадящий процент." - Посмотреть полностью: http://politrussia.com/ekonomika/tsb-lomaet-dollarovuyu-674. В 2015 году есть два пика выплат по корпоративным долгам — весной и осенью. Весну мы пережили сравнительно легко, а вот на осень наши заокеанские оппоненты возлагают большие надежды в плане разгона рубля вниз. Месяц назад уже начала раскручиваться тема ослабления рубля осенью из-за пика выплат по корпоративным долгам, и я уверен, что об этом нам ещё не раз расскажут Дождь и РБК. Для того чтобы пережить сравнительно легко наступающую осень Центральный Банк уже сейчас запасается долларами. Он их будет одалживать нашим же компаниям. На временно полученные доллары, ЦБ (как и любая другая финансовая организация) пытается получить хоть какую-то прибыль, но с гарантией возвращения средств. Именно для этого ЦБ и "паркует" валюту в краткосрочных американских облигациях. Если бы я был либералом, я бы здесь особо отметил, что ЦБ в общем-то старается для бюджета. Немногие знают, но 75% прибыли ЦБ поступают прямиком в российский бюджет. "Как отмечают эксперты, перечисление денег ЦБ РФ в бюджет по сути является денежной эмиссией" - http://izvestia.ru/news/575933. Апдейт: Кстати, специально уточняю: облигации купили не у США, а скорее всего на "вторичном рынке", т.е. у текущих держателей были куплены облигации, выпущенные в прошлом и по которым США до сих пор выплачивают проценты. Если не произойдёт ничего экстраординарного, осенью мы увидим очередное включение схемы "валютный своп" и то как график российских вложений в американские облигации поползет вниз. Теперь когда мы разобрались, что российские вложения в американские облигации находятся в процессе снижения (см. график) и определили зачем ЦБ нужны доллары, остаётся еще один важный вопрос: раз мы приняли курс на дедолларизацию, то почему мы вообще еще работаем с долларами? Может надо "отрубить, выбросить и забыть"? Радикальный, резкий и одномоментный выход из долларовой системы в рамках одной взятой страны — довольно болезненное и не очень полезное занятие (см. Иран за последние 10 лет). Чтобы не было больно, нужно выходить большой группой, чем собственно и занимаются например страны БРИКС, пытаясь подключить к процессу различные страны ЕС, Южной Америки и даже Австралию с Канадой (желающие деталей: поиск по ключевым словам "своп, центральные банки, юань, Австралия, Канада, Германия"). Задача даже шире чем «дедолларизация», задача — это «деамериканизация» международной финансовой системы. Детали этой операции — тема для отдельного цикла статей, но вкратце можно описать необходимые шаги для создания финансовой системы, неподконтрольной США: 1. Создание аналогов МВФ, Всемирного Банка, Европейского Банка Реконструкции и Развития. Над этим идёт работа. В Шанхае запустили Банк Развития БРИКС, идёт работа над "пулом валют БРИКС", запустился Азиатский Банк Инфраструктурных Инвестиций. 2. Создание условий при которых компаниям будет легко (и дешево) использовать для взаиморасчётов национальные валюты. Над этим тоже идёт работа: и Россия и КНР заключают межправительственные соглашения, нацеленные на рост расчётов в национальных валютах с другими странами, а центральные банки (особенно активен в этом плане ЦБ КНР) заключают соглашения о валютных свопах с центральными банками других стран (грубо говоря, иностранный ЦБ получает запас юаней, а ЦБ КНР эквивалентный запас другой валюты) для облегчения доступа к не-долларовым расчётам компаний из этих стран. 3. Создание активного и вместительного рынка долговых обязательств, в которых можно было бы "парковать" валютные резервы или валютные доходы стран и коммерческих компаний. Если говорить максимально просто, то конструкцию деамериканизированной финансовой системы можно будет считать завершенной, когда, например, у Банка БРИКС или АБИИ или Евразийского Банка Развития будет столько инвестиционных проектов и, соответственно, столько облигаций в обращении, чтобы в них можно было спокойно заложить эквивалент нескольких триллионов долларов. Например, проект интеграции Нового Шелкового Пути и Евразийского Экономического Пространства предполагает инфраструктурные инвестиции циклопических масштабов, которые будут кредитоваться через АБИИ и Банк Развития БРИКС — этого вполне хватит для реализации поставленной задачи, причём с пользой для глобальной экономики. Взрывать динамитом барак в котором живёшь, до того как закончена постройка своего дома (или по крайней мере шалаша) — недальновидно. Для КНР, РФ и других стран долларовые облигации — это "заначка", которая позволит дотянуть до момента запуска своей финансовой системы. Будут ли на этом пути ошибки? Конечно. Будут ли остановки? Естественно. Работают ли в финансовых структурах РФ граждане, которые бы хотели вернуть все как было и забыть дедолларизацию как страшный сон? Да, их достаточно, причём во всех странах БРИКС. Будут ли ссоры между странами-участниками проекта? Обязательно. Но этот путь можно и нужно пройти. Важные шаги делаются прямо на наших глазах.  |

|

|

Понедельник, 09.03.2026, 21:56

Приветствую Вас, Гость Нашей Планеты